巴菲特的投資旗艦伯克希爾(BRK.B.US)提交的監(jiān)管文件透露了2025年6月末的美股持倉。

有點讓人驚訝的是,伯克希爾繼續(xù)減持兩大持倉蘋果(AAPL.US)和美國銀行(BAC.US),卻建倉最近麻煩不斷的聯(lián)合健康(UNH.US)。

這波操作直接讓市場炸鍋,到底是神來之筆,還是踩坑前奏?

持倉變動底層邏輯,多囤現(xiàn)金?

伯克希爾於2025年第2季的交易算比較多:建倉6支股票,加倉6支股票,減持5支股票,並清倉1支股票。

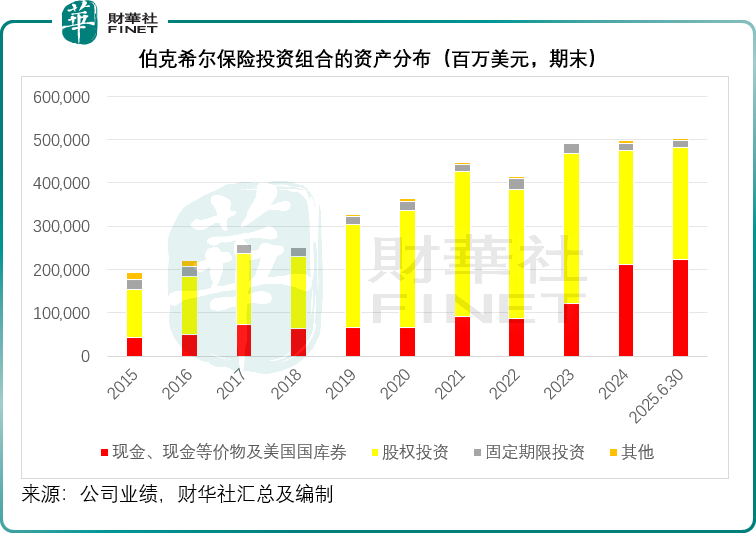

從保險投資組合來看,6月末的股權(quán)投資較3月末有所增加,從3月末的2,563.99億美元增加至2,607.48億美元,我們猜測或與這期間其持倉股票股價上漲有關(guān)。

與此同時,其現(xiàn)金持倉也進(jìn)一步增加,由3月末的2,198.98億美元,增至2,219.99億美元。

關(guān)注點:減持蘋果和美銀

這次伯克希爾的減持交易中,繼續(xù)減持巴菲特的「愛股」蘋果和美國銀行,分別減持2,000萬股和2,630.62萬股。

此外,伯克希爾還減持了健康護(hù)理股Davita(DVA.US)、特許通訊(CHTR.US)和自由媒體-F1(FWONK.US),以及清倉了美國重要的電信運營商T-Mobile US(TMUS.US)。

今年以來,蘋果的股價已累計下跌6.71%。但財華社留意到,第3季以來,蘋果的股價有所回升,但走勢仍遠(yuǎn)遜於其他科技巨頭,與市值已迎頭趕上的英偉達(dá)(NVDA.US)和微軟(MSFT.US)的差距正在逐步擴(kuò)大。

值得留意的是,最近蘋果向特朗普承諾在美國投資6,000億美元打造供應(yīng)鏈,這或許能暫時得到特朗普的歡心,從而在關(guān)稅政策上獲得一些特權(quán)。

但是從長遠(yuǎn)來看,且不說巨額投資可能會縮減其增加派息意願和能力——蘋果奉行現(xiàn)金中性的股東回饋方案,即在扣減經(jīng)營所需的支出和資本開支後,將所有經(jīng)營活動產(chǎn)生的現(xiàn)金流入回饋給股東。現(xiàn)如今要進(jìn)行巨額投資,能派發(fā)給股東的資金自然會減少,未來美國新供應(yīng)鏈建立起來後,美國昂貴的成本將可能降低其利潤。

爭議點:建倉聯(lián)合健康

出乎意料的是,伯克希爾於第2季建倉最近焦頭爛額的私人健康保險公司聯(lián)合健康(UNH.US)。

2024年末其保險部門CEO在紐約街頭遭擊身亡後,聯(lián)合健康的麻煩就接二連三。

除了C級高層換了又換外,該公司正面臨來自美國司法部關(guān)於其醫(yī)保業(yè)務(wù)操作的刑事及民事調(diào)查——可能通過操縱醫(yī)生和護(hù)士對參保者進(jìn)行診斷,從而人為提高政府承擔(dān)賬單的金額。此外,有媒體披露該集團(tuán)為減少養(yǎng)老院患者轉(zhuǎn)院而秘密向院方付款。

2024年初,其旗下子公司遭遇黑客軟件攻擊,導(dǎo)致全美醫(yī)療理賠繫統(tǒng)癱瘓,而且該事件成為美國史上最大醫(yī)療數(shù)據(jù)洩露事件,這引發(fā)公眾對其網(wǎng)絡(luò)安全能力的擔(dān)憂,而造成的損失和訴訟可能招致巨額虧損。

2025年第2季,聯(lián)合健康的季度收入按年增長12.8%,至1,116億美元,綜合醫(yī)療賠付率同比上升了430個基點,至89.4%,拖累其利潤整體表現(xiàn),導(dǎo)致其第2季經(jīng)調(diào)整股東應(yīng)佔淨(jìng)利潤按年下滑41.1%,至37.16億美元。

該集團(tuán)一度暫停刊發(fā)2025年全年業(yè)績指引,但7月份又恢復(fù)提供,預(yù)期2025年全年綜合收入介於4,455億美元-4,480億美元之間,或至少有11%的按年增長,預(yù)期經(jīng)調(diào)整每股攤薄後盈利或至少為14.65美元,相較2024年的27.66美元低47%。

今年以來,聯(lián)合健康的股價累跌45.72%,也拖累股價加權(quán)的道瓊斯工業(yè)平均指數(shù)未能跑贏市值加權(quán)的納斯達(dá)克指數(shù)和標(biāo)普500指數(shù),聯(lián)合健康由於股價較高,為道指的重要成分股。

有投資者認(rèn)為,在市值蒸發(fā)接近一半後,聯(lián)合健康的估值或有一定的吸引力。按現(xiàn)價271.49美元計算,聯(lián)合健康的市值為2,785.76億美元,2025年預(yù)期市盈率或約16.74倍(Zacks平臺數(shù)據(jù))。

但對比之下,同行西維斯健康(CVS.US)的2025年預(yù)期市盈率約10.49倍,HCA(HCA.US)的2025年預(yù)期市盈率或約14.97倍,並不見得有多吸引。有所不同的是,CVS和HCA今年以來的股價漲幅都在30%以上。

在伯克希爾透露建倉,且數(shù)據(jù)顯示成為伯克希爾第18大持倉後,聯(lián)合健康的盤前交易價大漲超13%。

除了聯(lián)合健康,伯克希爾還建倉美國最大的鋼鐵生產(chǎn)商紐柯鋼鐵(NUE.US)、住宅建築領(lǐng)域的萊納建築(LEN.US)和霍頓房屋(DHI.US)、北美最大戶外廣告公司拉馬爾戶外廣告(LAMR.US)、安防解決方案供應(yīng)商Allegion(ALLE.US),或迎合特朗普復(fù)興美國的政策,而住宅領(lǐng)域的建倉或基於美聯(lián)儲可能降息的預(yù)期。

伯克希爾還加倉石油公司雪佛龍(CVX.US),有超八成收入來自墨西哥進(jìn)口啤酒的酒類飲品供應(yīng)商星座品牌(STZ.US),達(dá)美樂披薩(DPZ.US),遊泳池用品批發(fā)商Pool(POOL.US),航天軍工股海科航空(HEI.US)和上述萊納建築-B類股(LEN.B.US)。

五大持倉:蘋果依然心頭好

調(diào)倉後,蘋果依然是伯克希爾的最大持倉。

按2025年6月末止的報價計算,持倉市值為574.5億美元,佔其投資組合的22.31%;

第二大持倉為信用卡公司美國運通(AXP.US),持倉市值為483.6億美元,佔組合的18.78%;

第三大持倉還是美國銀行,持倉市值為286.4億美元,佔投資組合的11.12%;

第四大持倉為可口可樂(KO.US),持倉市值為283億美元,佔組合的10.99%;

第五大持倉是雪佛龍,持股市值174.8億美元,佔組合的6.79%。

尾語:

伯克希爾在2025年第2季的調(diào)倉操作可謂「逆勢而行」,一邊減持長期重倉的蘋果和美銀,一邊卻大膽建倉深陷泥潭的聯(lián)合健康。這一舉動無疑引發(fā)了市場的廣泛關(guān)注和猜測。

但細(xì)品之下,這不正應(yīng)了巴菲特那句名言嗎?「別人恐懼我貪婪,別人貪婪我恐懼」——當(dāng)市場對聯(lián)合健康避之不及的時候,伯克希爾偏要逆著來,這股子「反人性」的操作,不愧是老爺子的風(fēng)格。

儘管聯(lián)合健康近年來飽受網(wǎng)絡(luò)安全事件、司法部調(diào)查、高管動蕩等多重打擊,股價已腰斬,但伯克希爾的入場似乎傳遞了一個信號:在市場恐慌時,這家以「價值投資」聞名的巨頭看到了被低估的機(jī)會。

與此同時,伯克希爾的其他新持倉——如紐柯鋼鐵、萊納建築等——似乎押注於美國基建和房地產(chǎn)的繼續(xù)繁榮,契合特朗普政府的政策導(dǎo)向。

而持續(xù)增持雪佛龍、星座品牌等防禦性資產(chǎn),則可能反映了其對經(jīng)濟(jì)不確定性的謹(jǐn)慎佈局。

儘管蘋果仍是伯克希爾的第一大持倉,但減持動作表明,巴菲特或其投資團(tuán)隊可能對科技巨頭的增長前景有所保留,尤其是在蘋果面臨供應(yīng)鏈重構(gòu)、利潤承壓的背景下。

相比之下,聯(lián)合健康的建倉更像是一場高風(fēng)險高回報的博弈——若公司能成功度過監(jiān)管風(fēng)暴並恢復(fù)市場信心,當(dāng)前的低估值或許會帶來豐厚回報;但若危機(jī)持續(xù)發(fā)酵,伯克希爾的這筆投資也可能面臨挑戰(zhàn)。

無論如何,巴菲特的每一次調(diào)倉都牽動市場神經(jīng),而這一次,聯(lián)合健康能否成為伯克希爾的「困境反轉(zhuǎn)」經(jīng)典案例,仍有待時間驗證。

財華網(wǎng)所刊載內(nèi)容之知識產(chǎn)權(quán)為財華網(wǎng)及相關(guān)權(quán)利人專屬所有或持有。未經(jīng)許可,禁止進(jìn)行轉(zhuǎn)載、摘編、複製及建立鏡像等任何使用。

如有意願轉(zhuǎn)載,請發(fā)郵件至content@finet.com.hk,獲得書面確認(rèn)及授權(quán)後,方可轉(zhuǎn)載。

下載財華財經(jīng)APP,把握投資先機(jī)

https://www.finet.com.cn/app

更多精彩內(nèi)容,請點擊:

財華網(wǎng)(http://www.szkeh.com/)

財華智庫網(wǎng)(https://www.finet.com.cn)

現(xiàn)代電視FINTV(https://www.fintv.hk)